来源:华尔街见闻

最近日本央行等本国央行采取货币宽松政策,却导致货币升值,市场这是怎么了?对此美国银行报告说,市场或许已不关注央行现行的政策,而转为关注央行未来会采取的政策,并由此作出反应。其预测今年部分央行将会因通胀压力和数据转好等,放弃宽松货币政策,下一个重大外汇交易机会或产生于此。现将全文翻译,以供读者参考。

市场已经开始测试央行

过去几年来,外汇交易者主要关注的三要素有:全球风险情绪,大宗商品价格,央行采用宽松和非常规货币政策的可能性。这三要素之间的相互作用影响,是外汇交易者获得资本利得面前的一座大山。

事实上,往回看,这三要素确实能够解释此前的几大外汇市场波动:当安倍采取宽松货币政策时,日元走弱;当欧洲采取量化宽松时,欧元走软;当油价暴跌时,商品货币贬值;当瑞士在欧债危机中放弃瑞士法郎对欧元的最低汇率时,瑞士法郎走强;当美联储采取量化宽松时,新兴市场货币升值,而当美联储收紧政策时,新兴市场货币贬值。

然而,今年以来,外汇市场的某些基本要素却发生了改变。风险情绪和大宗商品价格仍然是影响外汇市场的两大要素,其中以中国经济状况和油价变动对外汇市场的影响为典型代表。然而,市场对央行政策的反应却有了很大不同。

日本央行、欧洲央行、新西兰央行、瑞典央行和挪威央行都出乎市场意料地采用了宽松的货币政策。然而结果是:这几个国家的货币都升值了;而除了新西兰股票市场以外,其他国家的股价都出现下滑。由此也引发了对央行货币政策有效性的质疑。相比而言,新西兰央行的货币政策对于货币贬值是最有效的,而挪威央行的货币政策是最无效的。

货币贬值也许不是宽松货币政策的最主要目标,但在采取宽松货币政策后,反而导致货币升值和股价下跌,绝对是一个未解之谜。

关于这种现象,市场已经不再关注央行正在实施的政策,而是转为关注央行将要做或者将不做的事情。

在日本央行的案例中,投资者将日本降息至负利率,看作了量化政策已经达到极限的一个信号。投资者的这种逻辑,直接挑战了安倍经济学 -- 尽管全球风险情绪上升,市场对日本未来在4月将采取更宽松的货币政策的预期增加,日元还是升值了。事实上,我们在年前报告中,将美元/日元为100作为尾部风险范围,而现在我们将其纳入了基线风险范围。

在欧洲央行的案例中,投资者错误地将德拉吉的不会有更进一步降息的表述,看作了欧洲央行的宽松货币政策已经达到极限的信号。而有明显证据表明,负利率效果并不明显,欧洲央行很有可能会采取更进一步的量化宽松。欧洲央行曾表示,存款利率未能达到目标,如果经济前景恶化,可能会进一步降息。实际上,欧洲当前不仅欧元走强,通胀预期和股价甚至还跌回到最初。市场的现在的情况,不禁让人感觉欧洲央行好像从来没有采取过任何措施对付目前的困境。

在北欧国家的案例中,瑞典数据表现良好和挪威通胀上升,直接导致这两个东欧国家的宽松货币政策无效化,因为投资者都将此看做一个买入当地货币的大好机会。

新西兰的货币政策在我们看来,是这五个国家中最有效的,然而,这是因为新西兰央行依然有较大的传统货币政策空间。

市场对于耶伦三月鸽派言论的反应,对此提供了进一步证据。耶伦试图在三月劝服市场,美联储拥有第三个使命-- 维护全球市场稳定性。

上述每一个案例都不尽相同,但共同的特点是,央行政策引导对市场造成影响只能通过:影响市场对未来央行政策的预期。而这引发的市场反应,往往会与央行最初的目的相悖。

新态势转换和下一个外汇交易机会

我们相信,外汇市场对央行政策的反应,已经转换到了一个新态势。在这种新态中,投资者将开始推测哪国央行将率先放弃宽松政策。我们认为,重大外汇交易机会不再会产生于央行政策出乎意料地进一步宽松。央行将因数据转好、通胀走高以至于放弃宽松政,我们认为下一个大宗交易机会将因此产生。北欧国家已经提供了这样一个案例,投资者已经开始与当地央行抗衡。美国经济学家也在期待,美联储将会因通胀走高,而在年内加息两次。我们并不是说我们将会看到全球范围内的通胀走高。我们只是说,央行不可能永远保持宽松的货币政策,而今年部分央行可能将会被迫放弃宽松政策。

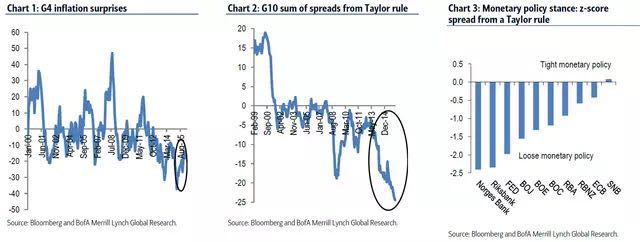

一些证据已经表明,价格压力将会促使部分央行放弃宽松,进而引发较大程度的外汇市场波动。大宗商品价格已经企稳,通胀意外惊喜依然较为负面,但已经下降(图一)。G10货币政策立场已经是几十年间最宽松了的(图二)。除了瑞典央行,各国央行的货币政策处于历史中较为宽松的状态(图三)。只要全球经济复苏继续,部分央行将必定要停止宽松,并开始收紧货币政策。我们同时也注意到,货币政策对经济的影响具有滞后性,通常滞后多于一年。这表明,各国央行们发现“后知后觉”只是一个时间问题。放弃宽松政策,将导致外汇市场剧烈波动,就像美联储宣布减弱量化宽松后美元升值,瑞士央行宣布与欧元汇率脱钩瑞士法郎升值。

那究竟哪国央行会率先放弃宽松?

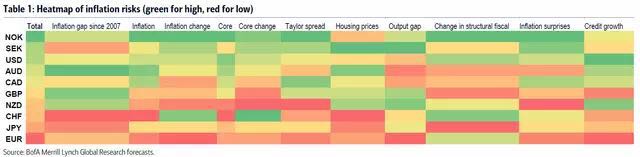

我们观测了一系列指数,以帮助我们决定哪国央行将会率先放弃宽松,收紧政策,包括回顾性指标和前瞻性指标。它们包括:通胀指数和变化,核心通胀和变化,通胀惊喜指数,自2007年以来与2%通胀目标的通胀累计差距,与泰勒规则的利差,房价的变化,信贷增长,产出量差距,结构性财政平衡的改变。我们可以纳入更多指标,但我们认为现在的这些指标已足够反映通胀压力和经济过热风险。

表一反映了这些指标简单排序的结果。我们发现,相对于欧元区、日本和瑞士,挪威,瑞典和美国具有较高的通胀风险。这表明,通胀压力和经济过热将迫使挪威和瑞典的央行放弃宽松,而欧洲央行、日本央行、瑞士央行还是可能保持较宽松的货币政策(由于通缩压力比较严重)。

如果我们错了呢?

我们认为在下面三种情况中,我们会是错的。

第一,通胀压力需要更久才显现出来,所有央行今年将会保持或采取更大程度的宽松;

第二,这些国家确实出现通胀压力,但各国央行决定忽视它们,愿意接受更高的通胀,以促进经济增长;

第三,世界处于与日本相似通缩严重的状况中,货币政策将在未来数年都会保持宽松。

我们相信,这些情况都不太可能发生。针对第一个问题,某些地区的通胀已经开始缓慢回升,随着大宗商品价格企稳,通胀回升会更加明显;针对第二个问题,挪威的例子证明,即使央行忽视通胀压力,继续宽松,货币依旧会升值,因投资者预期宽松的货币政策不会太过持久;针对第三个问题,尽管全球经济复苏相对疲弱,但明显强于日本在近20年来的表现,减轻债务的进度相比日本要快得多。

市场机会

尽管货币政策的分化不会成为影响市场的主要因素,但各国央行依然会影响市场。我们在本报告中认为,市场已经在测试央行,并以非常规的方式地对宽松的货币政策作出反应。央行可以反击,就如美联储最近成功地这样做了,但我们认为随着全球经济复苏,这是不可持续的。在一定程度上,我们认为,今年部分央行将必须停止宽松的货币政策,并为紧缩的货币政策作准备。这将产生下一个重大外汇交易机会。

我们认为,押注央行将放弃宽松政策是值得的。我们的框架将支持看多瑞典法郎和挪威克朗,看空欧元和瑞士法郎,看多美元对日元,看空欧元对美元。我们认为,依据现在的货币水平,这些交易判断将在未来风险偏好的数月中起效。我们建议,尽管市场在测试欧洲央行和日本央行,如果美联储收紧,欧元和日元仍将在未来几月中走弱。更进一步说,数据显示,欧洲央行和日本央行采取更加宽松的政策仍将是合理的,如果美联储同时加息将使他们的货币贬值更有效。

如果市场仍旧脆弱,风险情绪波动,我们将会对看空日元和瑞士法郎更加谨慎。从这点出发,看空欧元对美元,看空欧元对瑞典法郎挪威克朗,是对冲央行政策变化的不错策略。在其他方面,我们看多澳元对新西兰元,美元对加拿大元,看空欧元对英镑,英镑对美元。

因此总的来说,下一个重大外汇交易机会,将出现在抗衡美联储,押注美联储将会是第一个放弃宽松货币政策的国家。